テクニカル指標は、良い意味で「どれを使っても一緒」。

自分の感覚にしっくりくる、使いやすいものを選択して長く付き合うのが一番です。

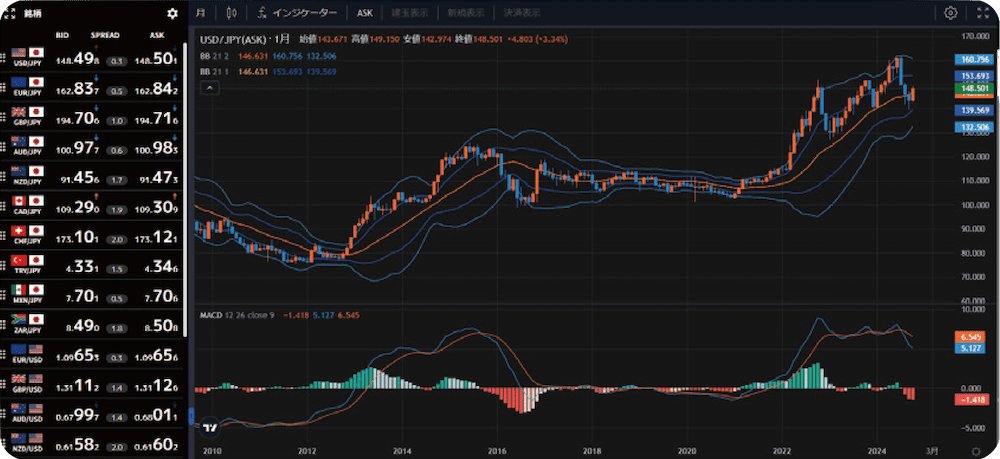

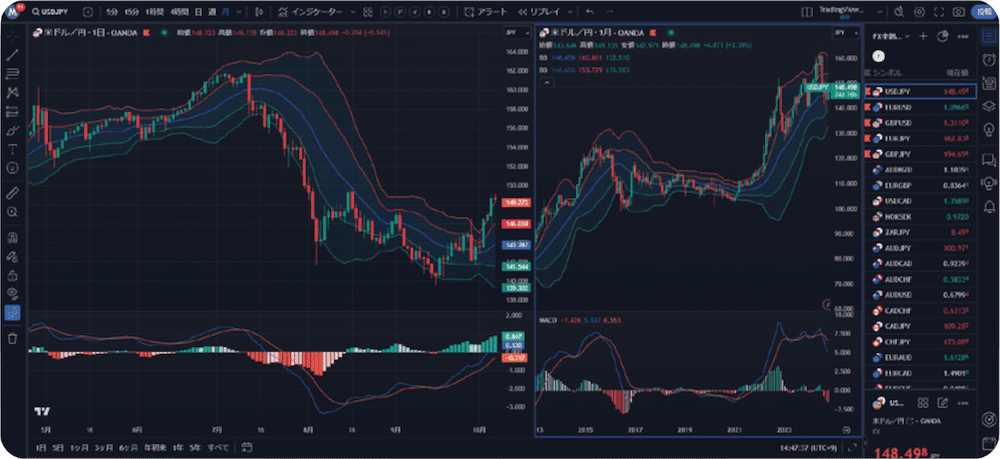

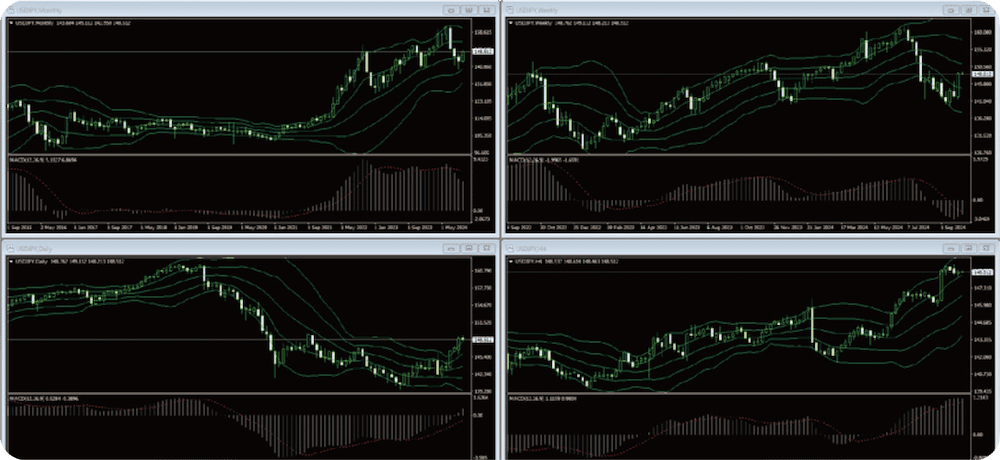

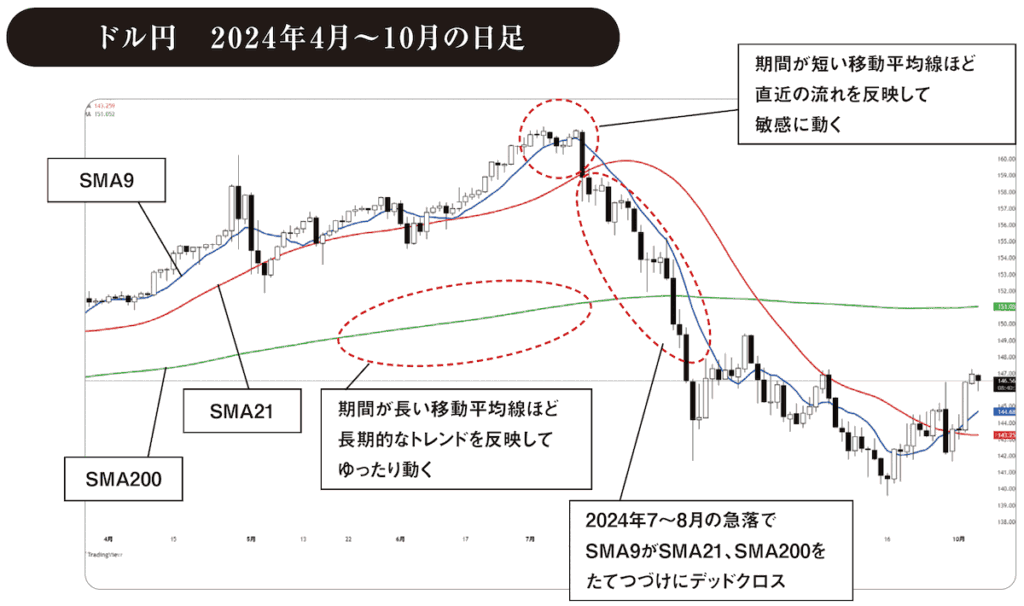

この企画では2024年7月~8月の急激な円高局面、9月27日の自民党総裁選における急変動を中心として、相場の転換点に絞って、人気インジケーターをTradingViewのデフォルト設定で表示してみました。見比べて、感覚に近いものがあれば、使い倒してみてください。

テクニカル指標使いこなしの基本

①トレンド系、オシレーター系の違いを押さえる

インジケーターは大別すると2種類。トレンド系は、再計算された価格をローソク足と同じエリアに描画したもの。オシレーター系は、価格を再計算することは同じですが、100%、50%などの割合や比率を、ローソク足と別のエリアに描画します。一般的に前者はトレンド相場向け、後者はレンジ相場向けとされます。

②テクニカル指標だけで未来は分からない

全てのテクニカル指標は、価格変動を再計算することで、過去から現在に続く傾向を図示したものです。よって、テクニカル指標だけで未来を正確に予想することはできないと考えてください。

③自分に合うものを選ぶ

テクニカル指標には、本質的な優劣はありません。それぞれに特徴があり、メリットもデメリットもあります。自分の考え方や性格に合うものを選び、長い期間をかけて使い込むことが重要です。

④たくさん表示させすぎない

インジケーターはあくまで価格変動のある傾向をピックアップして可視化したものであるため、本家本元のローソク足の方がはるかに重要です。ローソク足が見えなくなるくらいの複数表示はやめましょう。

チャート分析環境3種のメリット・デメリット

①FX会社独自開発の取引ツール

FX会社各社が開発、提供しているツールは、基本的に高機能です。また日本人向けに作られているため、多くの方が違和感なく使えるデザイン、操作性が実現されています。その分カスタマイズ性が低く、オリジナルのインジケーターは使えないのが普通です。また、主だったFX会社の開発元は数社程度しかなく、会社間の違いは思ったより少ないです(写真はインヴァスト証券のPC版)。

②TradingView

チャート分析にほぼ特化したツールで、ブラウザで稼働するので動作が軽く、Mac環境でも問題ありません。さらに複数のデバイスで設定を共有できます。有志が開発したオリジナルのインジケーターも大量に公開されており、カスタマイズ性は抜群に高いです。さらに一部のブローカーは、チャート上から売買ができます。最大のデメリットは、無料版の機能がやや貧弱で、満足いくまで使い倒そうとすると、必然的に課金が必要になる点です。

③MT4&MT5

自動売買ユーザーにはおなじみのツールですが、チャート分析にも強く、オリジナルのインジケーターも含めた、高いカスタマイズ性が売りです。またMT4やMT5を提供しているFX会社であれば、分析と一体化した裁量トレードも可能で、レスポンスも早いためプロにも愛用者が多くいます。ただし外国製のソフトウェアであるため、操作性にクセがあり、慣れるまで時間がかかるかもしれません。

単純移動平均線【トレンド系インジケーター】

どんなインジケーター?

指定期間の終値の平均価格を線で結んだもの。単純な平均値である単純移動平均線(SMA)の他、直近の変動を重視した指数平滑移動平均線(EMA)などのバージョンもあります。

移動平均線は、ボリンジャーバンドやMACDのような他のインジケーターのベースにもなっている、非常にポピュラーなインジケーターです。期間が短いほど鋭く、長いほどゆったり反応します。複数本を表示させて、線同士の交差をシグナルとしたり、トレンド発生時の押し目買いや戻り売りの基準にしたりと、活用法もさまざまです。

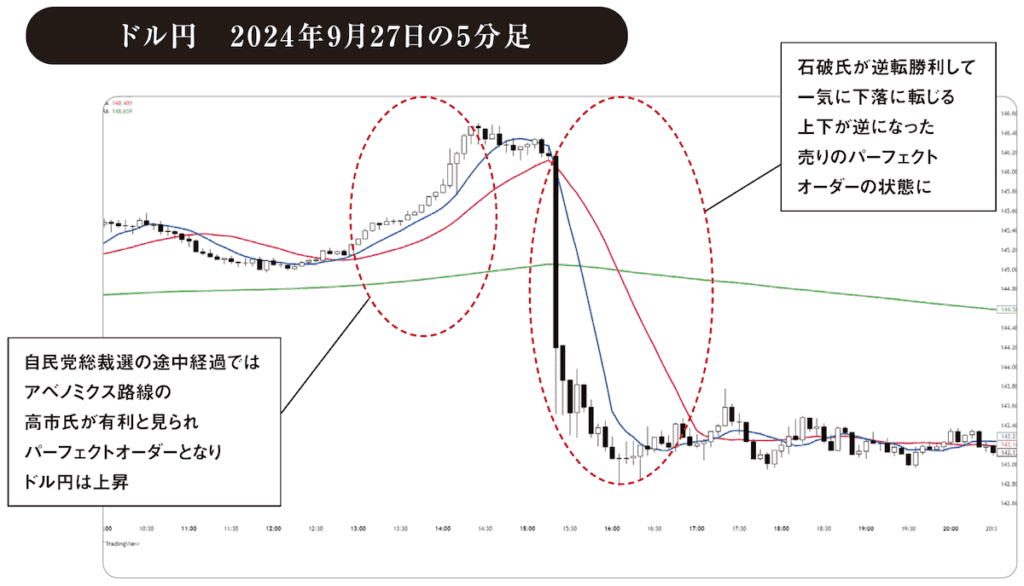

移動平均線の王道の活用法の一つとして、パーフェクトオーダーがあります。これは上昇トレンド時なら、短期>中期>長期の順に、下降トレンド時なら長期>中期>短期の順に移動平均線が交わらずに縦に並ぶことで、明確なトレンドが発生しているときによく見られるパターンです。自民党総裁選があった2024年9月27日のドル円5分足でも、この形が見られました。

活用法ワンポイント

移動平均線の開発者であるジョゼフ・E・グランビル氏は、日足の200SMAをもっとも重要な移動平均線であると位置付けました。チャート上でもよくサポートやレジスタンスになるので、接近時は注意しましょう。

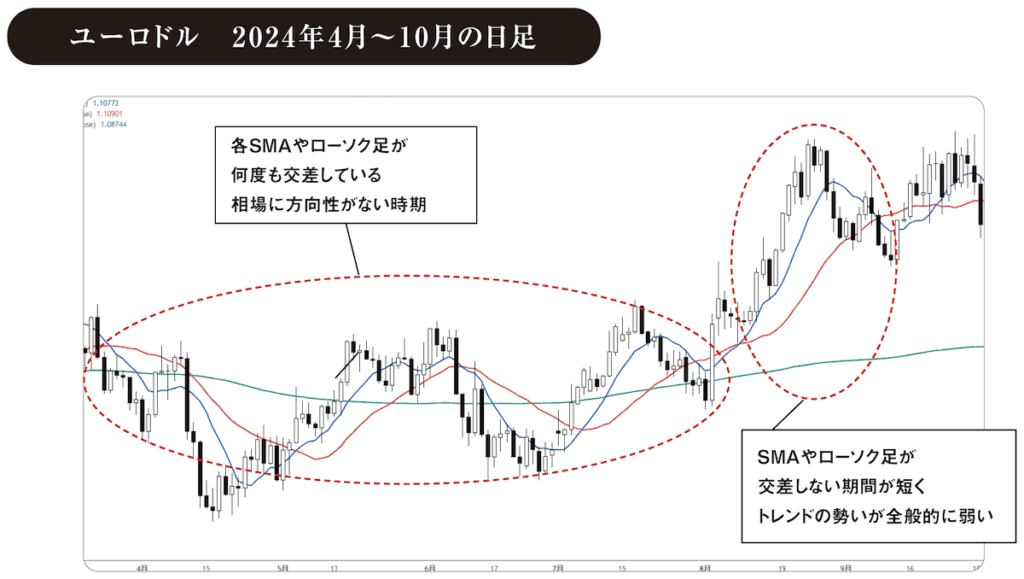

上のドル円と同じ時期、同じ時間軸のユーロドルを見ると、ドル円よりローソク足や各SMAが交差していることが分かります。トレンドに勢いがあると、パーフェクトオーダーのようにローソク足と移動平均線は交わりにくくなります。このことから、この時期のユーロドルは、ドル円と比べて値動きの勢いが弱かったといえます。

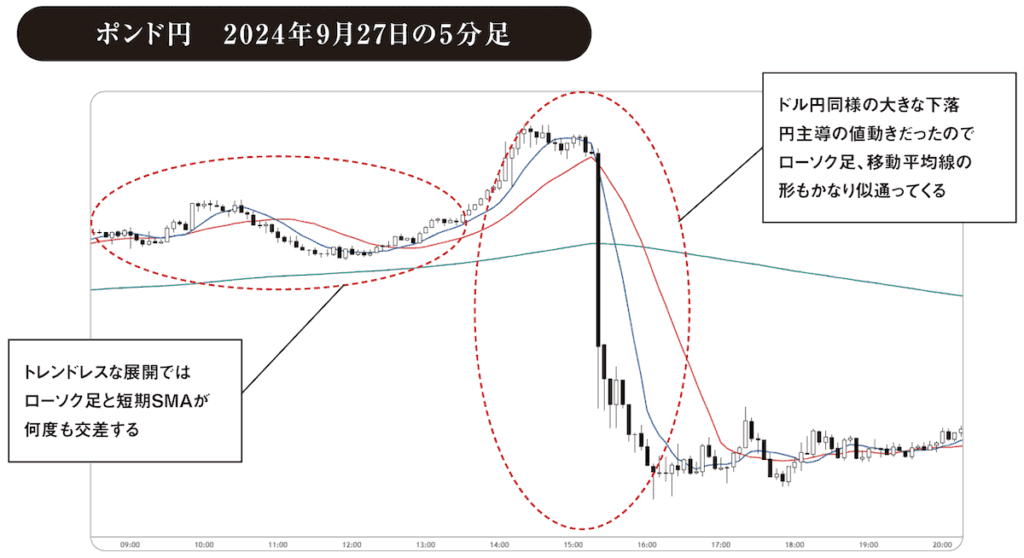

こちらも上のドル円と同じタイミングのポンド円5分足です。ここで注目していただきたいのが、チャート左側、大きく動き出す前の局面における、ローソク足とSMAの関係です。SMA200は少し離れた位置にありますが、SMA9とSMA21は何度も交差しながら、ローソク足と近い位置を推移しています。典型的なトレンドレスの形態なので、覚えておきましょう。

ボリンジャーバンド【トレンド系インジケーター】

どんなインジケーター?

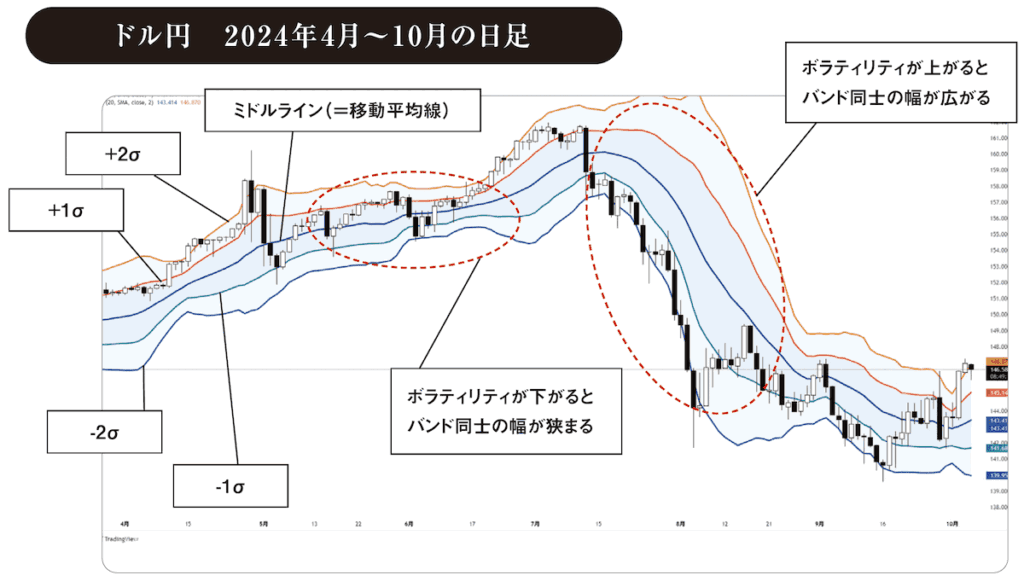

中央の移動平均線に対して、上下に標準偏差を表示したものです。ボラティリティが上がると帯の幅が広がり、ボラティリティが下がると幅は狭くなります。

ジョン・ボリンジャー氏が考案したメジャーなテクニカル指標です。ミドルラインの角度や、上下のバンド幅でトレンドの有無や強弱を判断できます。上のチャートのように、±1σ、±2σを表示することが一般的で、価格の位置によってエントリーや決済の戦略が決まる使い方がメジャーです。

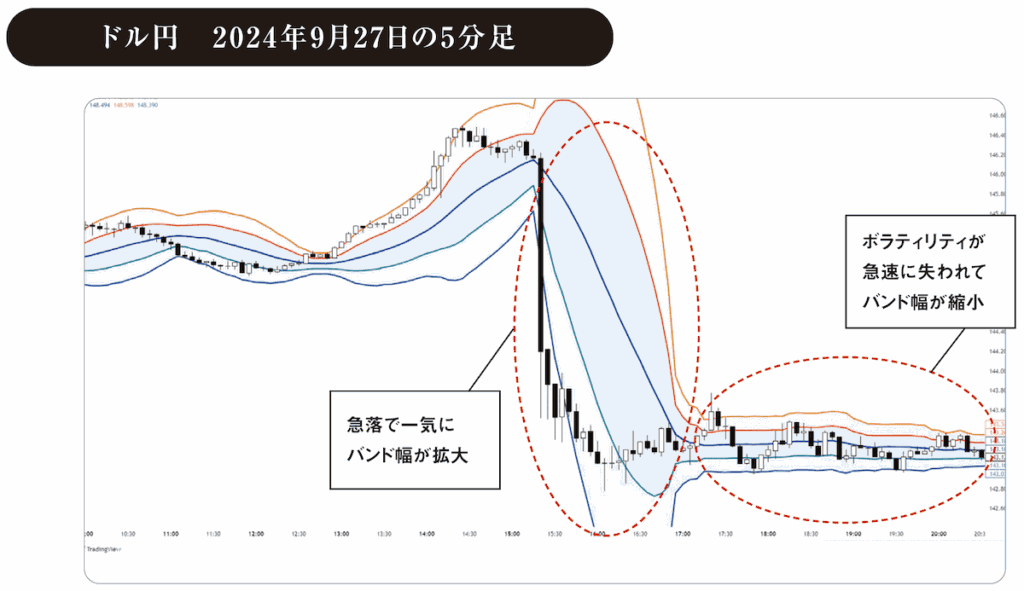

ボリンジャーバンドはトレンドの流れだけでなく、トレンドの強さ、勢いも視認できる点が優れているといえます。自民党総裁選があった9月27日には、石破氏逆転勝利で一気にドル円が下落しましたが、このときには上下のバンド幅もすぐ反応して拡大しています。また、急落が沈静化すると、バンド幅もすぐに縮小しています。

活用法ワンポイント

トレンドが発生する場面では、売買の量も多くなり、必然的にボラティリティが拡大します。そのため、ボリンジャーバンドの上下のバンド幅を、トレンド発生、継続を判断する指標として活用できます。そしてトレンドが収束すれば、上下の幅は縮小していきますが、これもボリンジャーバンドで判断できます。

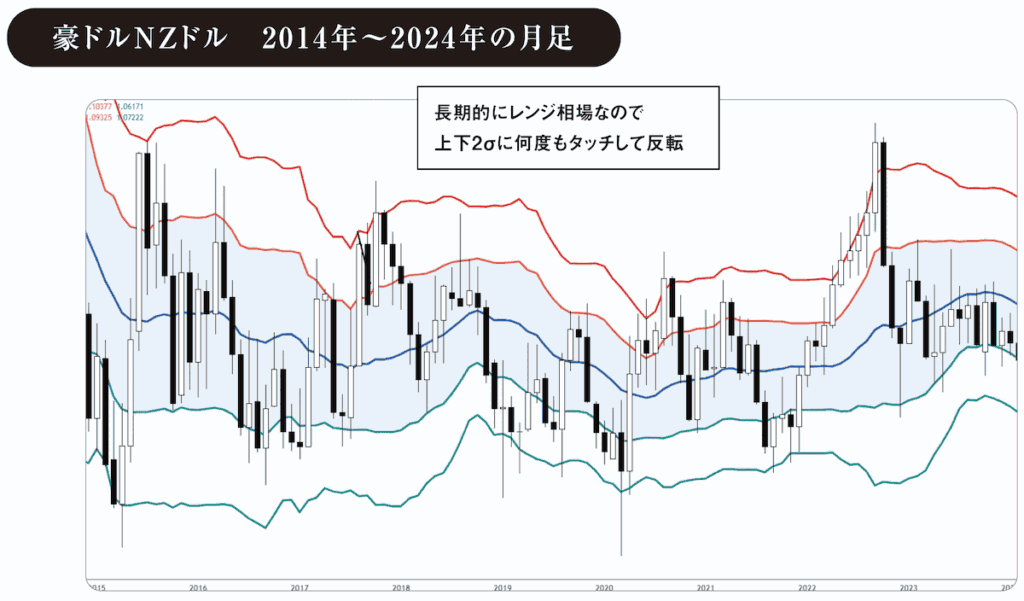

ボリンジャーバンドはトレンドが発生していないことも判断できます。豪ドルNZドルの長期的なチャートを見ると、価格が上下のバンドに何度もタッチしては内側に押し戻されています。これはレンジ相場の典型的な挙動で、ローソク足がボリンジャーバンドの各線と何度もクロスしていることも含め、覚えておくと良いでしょう。

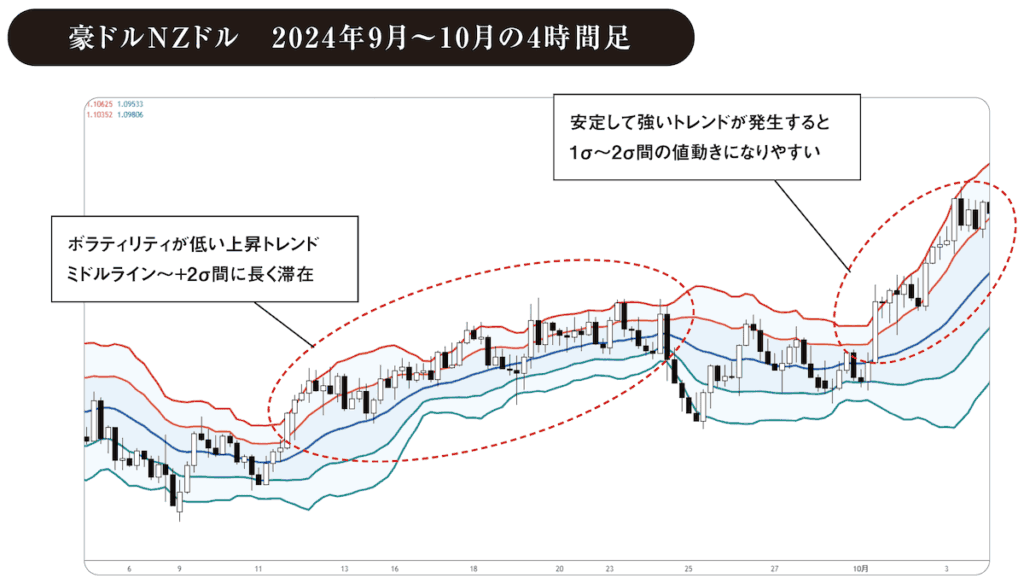

トレンドにも勢いの差があります。勢いが弱くジリジリ進むような局面では、ボリンジャーバンドのミドルラインから2σ間を往復しやすいです。また、勢いが強く安定しているトレンドが発生すると、1σと2σ間を推移する、俗にいうバンドウォークが発生します。

一目均衡表【トレンド系インジケーター】

どんなインジケーター?

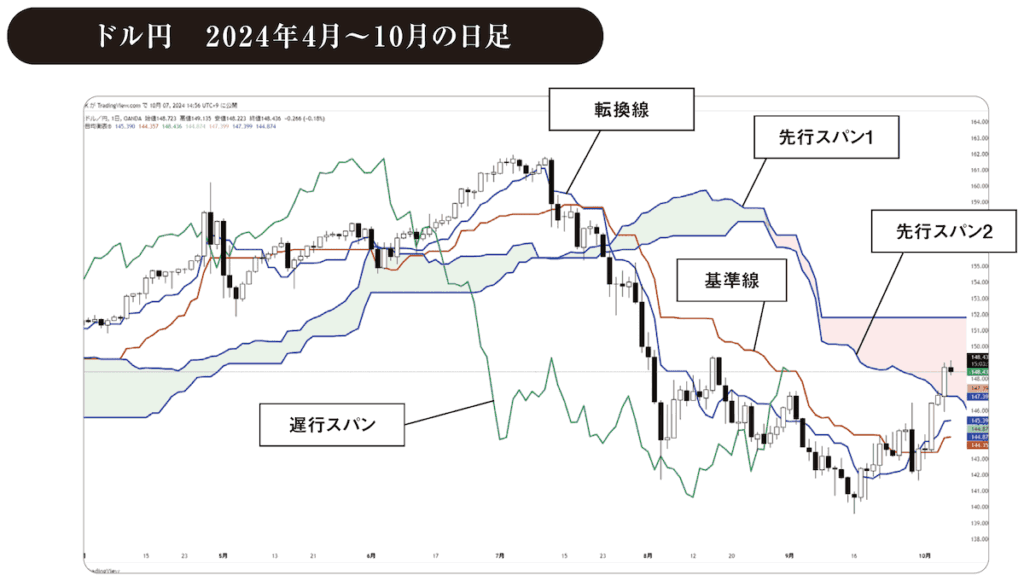

昭和初期に、細田悟一氏(一目山人)によって確立された相場分析手法。転換線、基準線、2本の先行スパン、遅行スパンによって構成されています。

外国為替にもたびたび登場している細田哲生氏は、開発者である細田悟一氏の孫にあたり、一目均衡表を活用した相場分析についての発信を行っています。活用法は多岐に渡り複雑ですが、「①転換線が基準線を上に抜ける ②遅行スパンがローソク足より上にある ③ローソク足が2本の先行スパンより上にある」状態を三役好転と呼び、上昇のシグナルであると判断します。

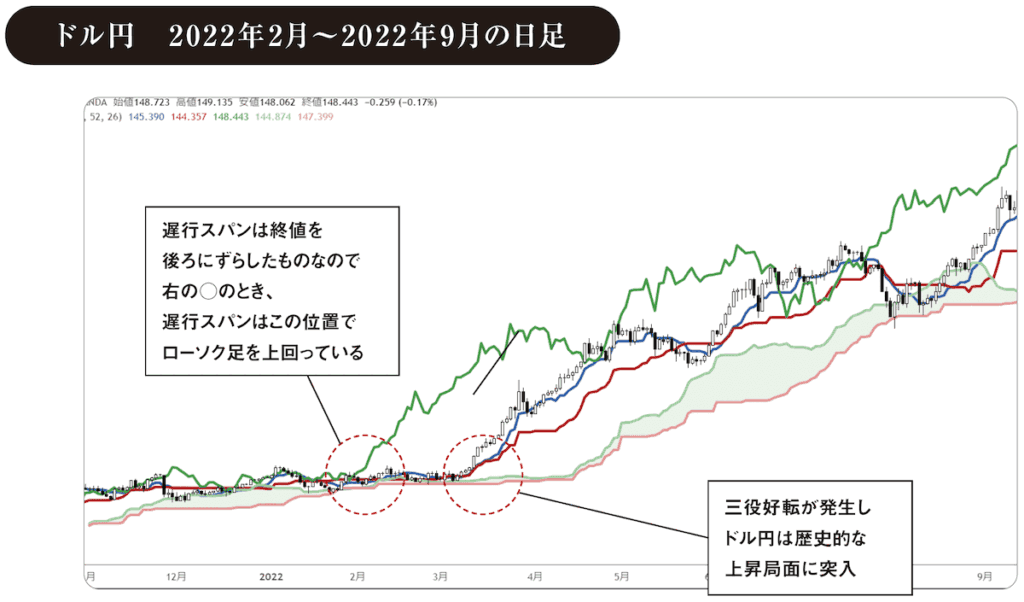

それまで110円台だったドル円がどんどん上昇し、160円を超えるという未曾有の上昇トレンドが発生したのは記憶に新しいところです。この長く強い上昇トレンドの発生ポイントを見ると、三役好転になっていることが分かります。なお、遅行スパンは現在の終値をローソク足26本分後ろにずらしたものであることも確認してください。

活用法ワンポイント

細田氏は一目均衡表を活用するにあたり、基本数値と対等数値も重視します。基本数値とは、9・17・26とこれらを組み合わせた数値。対等数値は、過去の相場サイクルから、次に相場のサイクルまたはトレンドが変わる日を予測するという考え方です。

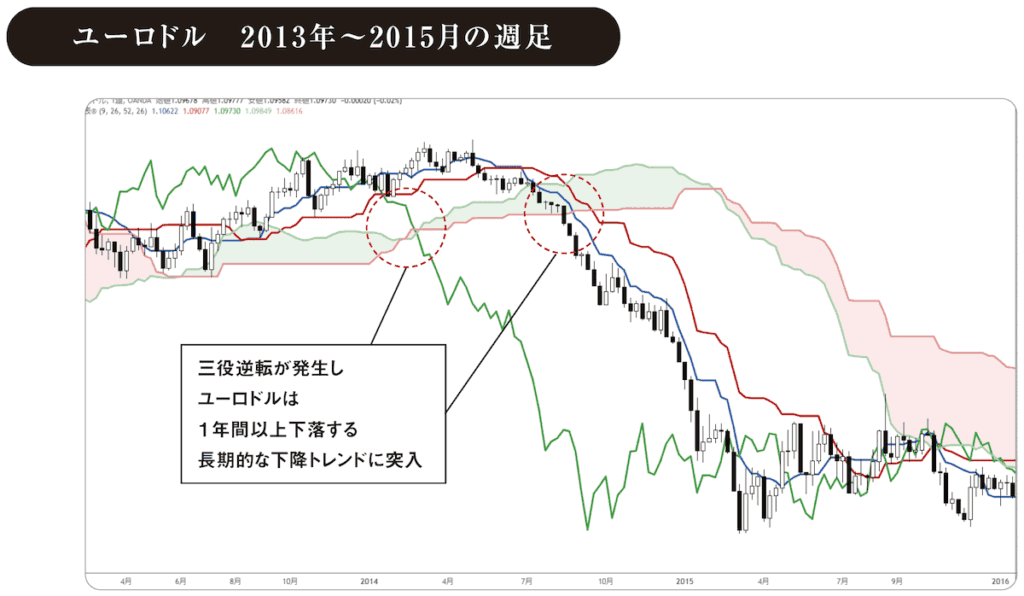

三役逆転は、三役好転の下降トレンドバージョンで、考え方は同じです。ユーロドルに発生した1年以上続く下降トレンドの起点を見ると、三役逆転が綺麗に発生していることが分かります。このように、長く続き、追従しやすい本格的なトレンド発生は、一目均衡表で察知できることが多くあります。

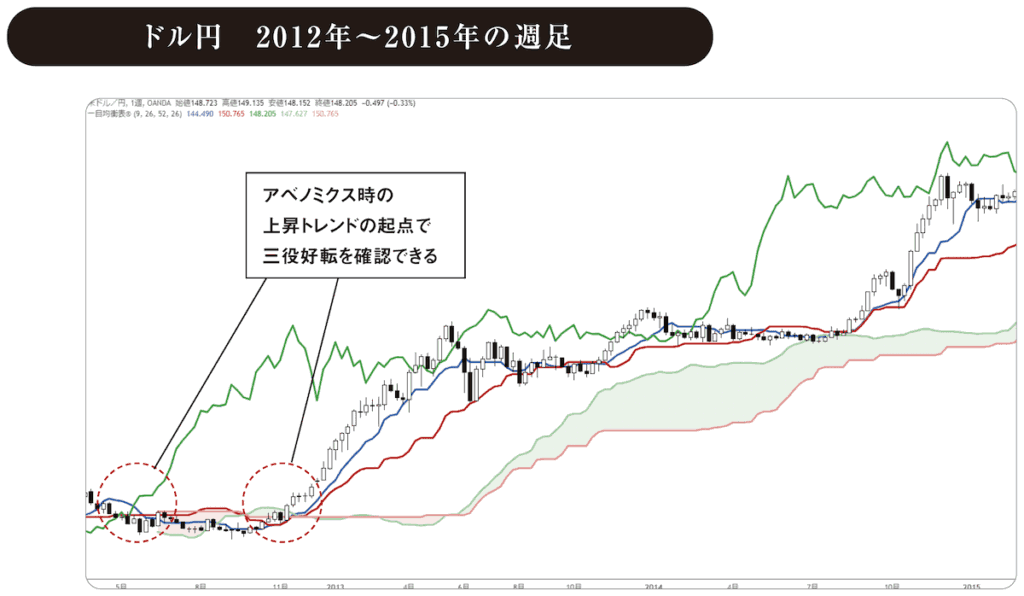

もう一つ、強力なトレンドの始点が一目均衡表に現れていた例です。もう10年以上前になりますが、2012年末に民主党から自民党に政権交代し、第二次安倍内閣が成立したときにも三役好転が成立しています。このあと、ご存知アベノミクスによる上昇トレンドが訪れます。

RSI(Relative Strength Index)【オシレーター系インジケーター】

どんなインジケーター?

過去一定期間の上げ幅(1本前の足との比較)の合計が、その期間の上げ幅の合計+下げ幅の合計に対してどれくらいの割合であるかを表しています。

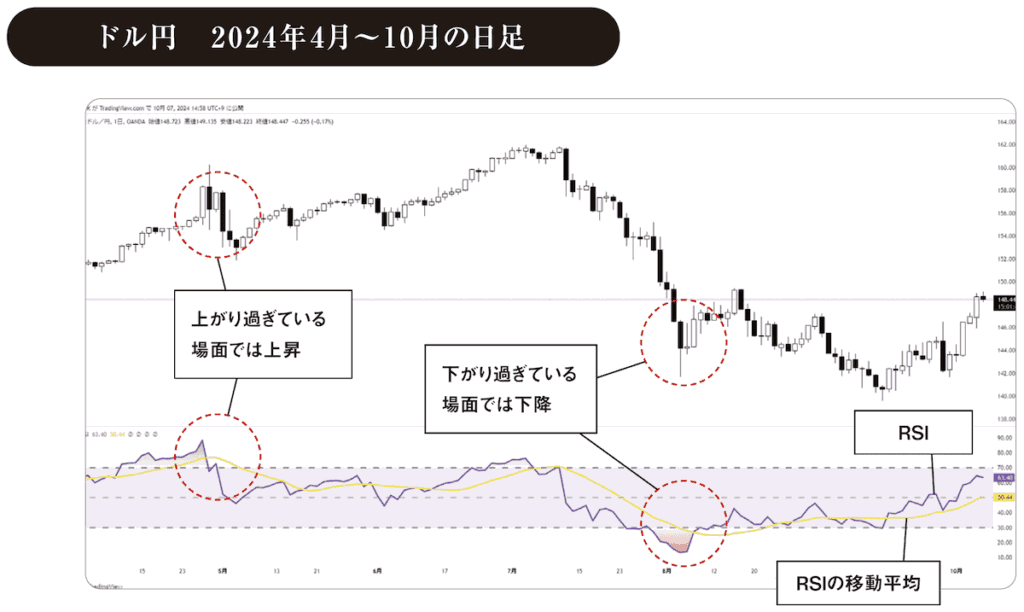

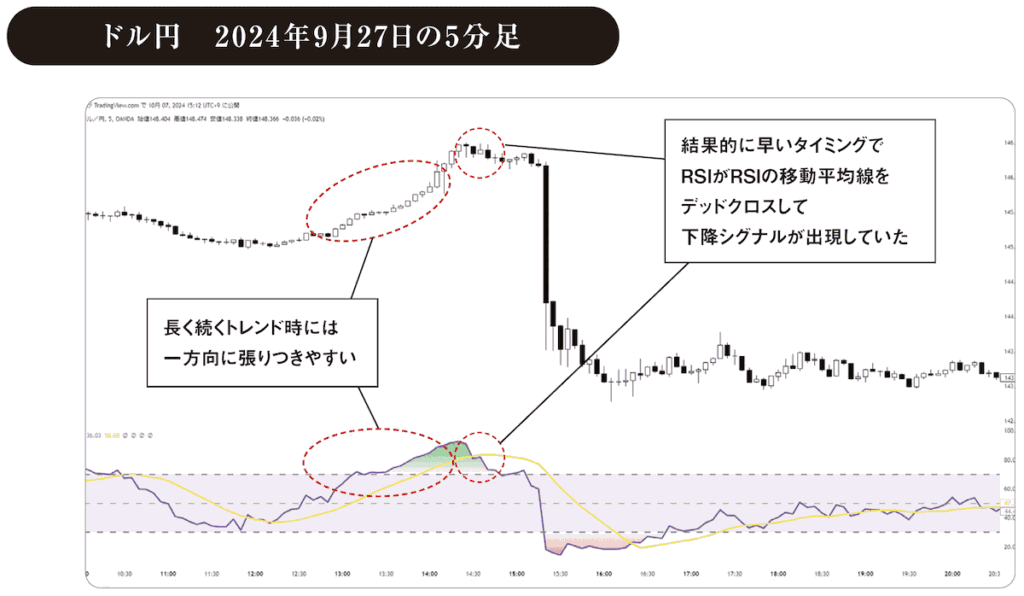

日本語に訳すと相対力指数で、上がり過ぎや下がり過ぎを可視化する代表的なオシレーター系インジケーターです。70~80%で上がり過ぎ、20~30%で下がり過ぎと判断するのが一般的です。上のチャートでは、RSIの移動平均線を表示しています。TradingViewでは、こういったチャートのカスタマイズが容易に行えます。

オシレータ系インジケーターは価格ではなく割合を表すため、弱いトレンドが発生しているときでも過敏に反応してしまうケースがあります。上のチャートでは、下落前のジリ上げにRSIが反応して上に張りついています。ただ、その後の急落前にRSIがRSIの移動平均線を下抜けして、早いタイミングで売りシグナルが出ました。

ストキャスティクス【オシレーター系インジケーター】

どんなインジケーター?

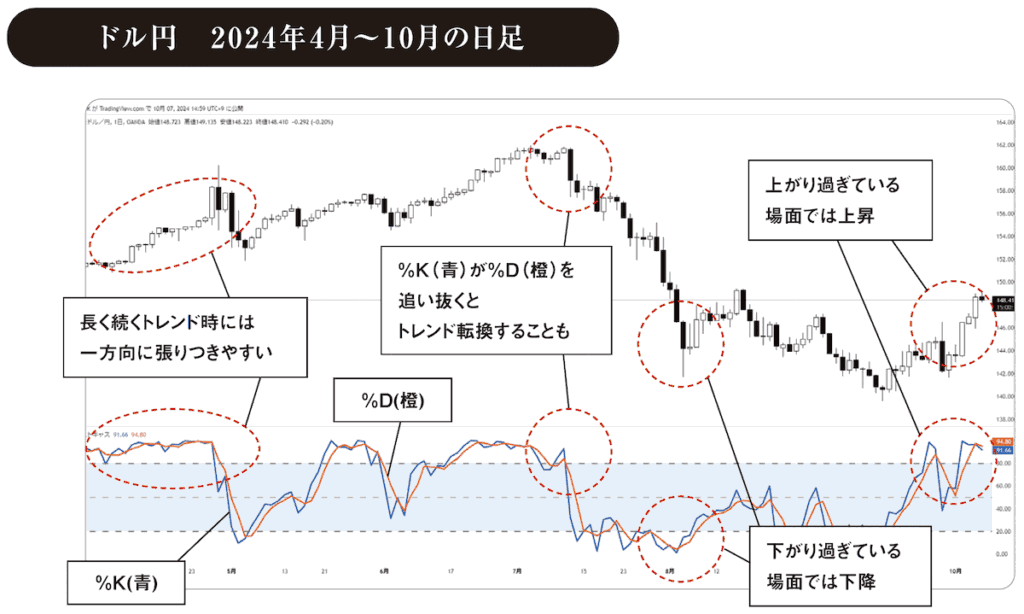

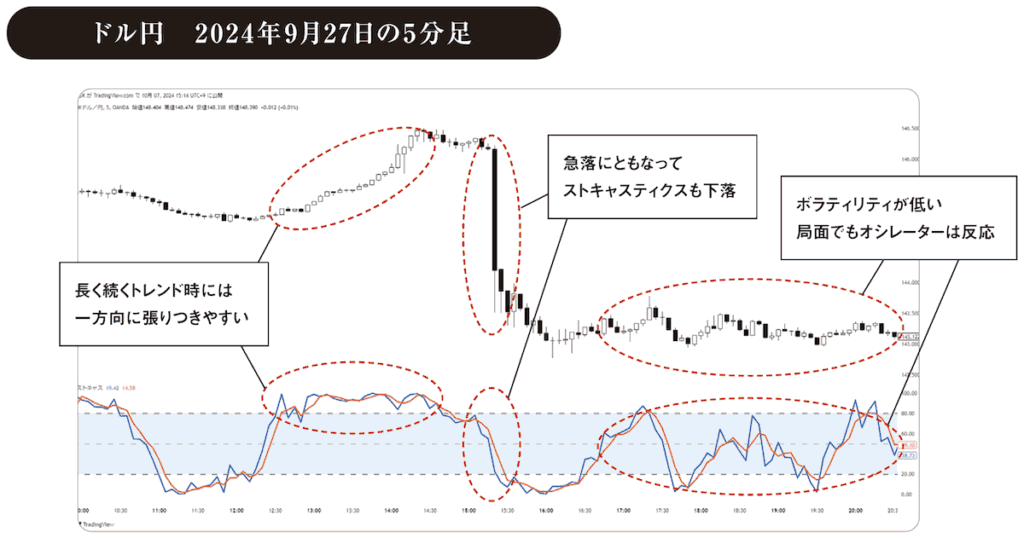

一定期間の変動幅と終値の位置関係から、相場の相対的な勢いを可視化したものです。%Kは敏感に、%Dはゆるやかに動き、両者のクロスが転換シグナルとされています。

相場の過熱感をパーセンテージで表す代表的なオシレーター系インジケーターで、上がり過ぎ、下がり過ぎを視覚的に判断できます。どのオシレーター系にも共通しますが、高値や安値を更新し続ける長いトレンドが出た場合、上下に張りついてしまうことが多いです。そのため、トレンド系のインジケーターとの併用が一般的です。

RSI同様、ジリ上げ局面では上に張りついています。ただこの部分の上昇も1円以上の値幅はあるため、あくまでその後の暴落と比べて相対的に値幅が小さいという意味合いとなります。比率を表現するオシレーター系ならではの挙動であると考えて良いでしょう。また、暴落後のもみ合い局面でも、相対的に値動き幅は狭いものの、ストキャスティクスは激しく反応しています。

MACD(Moving Average Convergence Divergence)【オシレーター系インジケーター】

どんなインジケーター?

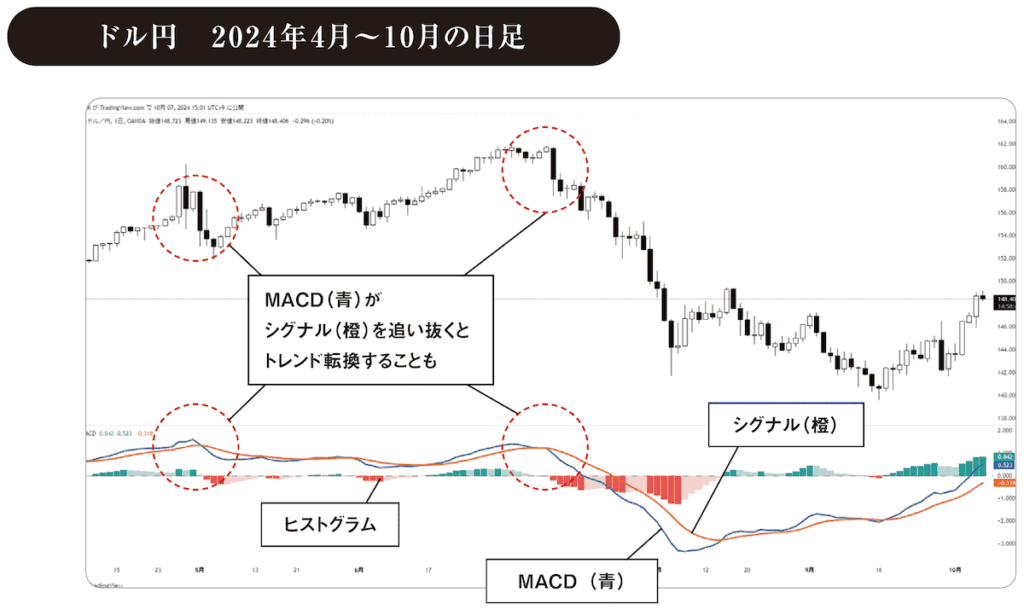

2本のEMAの距離(MACD)を軸にしたオシレーター系指標です。MACDとその移動平均であるシグナルの交差をトレンド転換のシグナルとします。

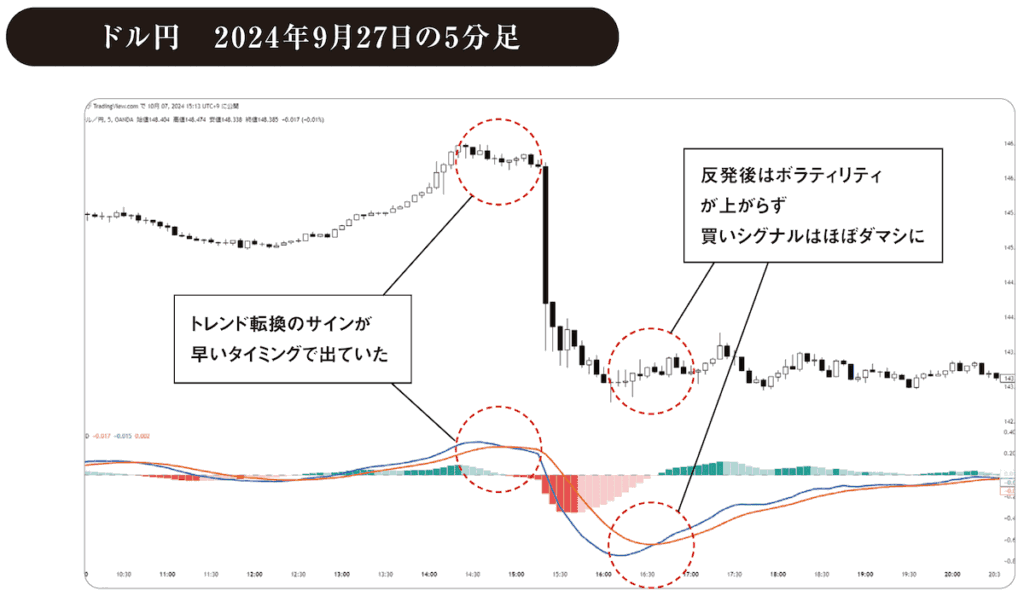

このチャートの場合、期間12と期間26の2本のEMAの乖離をMACDが表しています。上昇トレンドなら期間12が期間26に対して先行することになり、MACDは上昇していきます。MACDを平均化したのがシグナルで、MACDとシグナルの距離と位置関係をヒストグラムが表しています。ヒストグラムが上か下に増加している間は、トレンドの勢いが増していると判断するのが基本です。

MACDはオシレーター系に分類されることが多いですが、テクニカル系の要素も持ち合わせており、上昇か下降が続く限り、理論上はヒストグラムが伸び続けます。また、トレンド転換を表すシグナルが比較的早く出るといわれており、9月27日の暴落局面では、それよりも前にラインのクロスが発生しています。

RCI(Rank Correlation Index)【オシレーター系インジケーター】

どんなインジケーター?

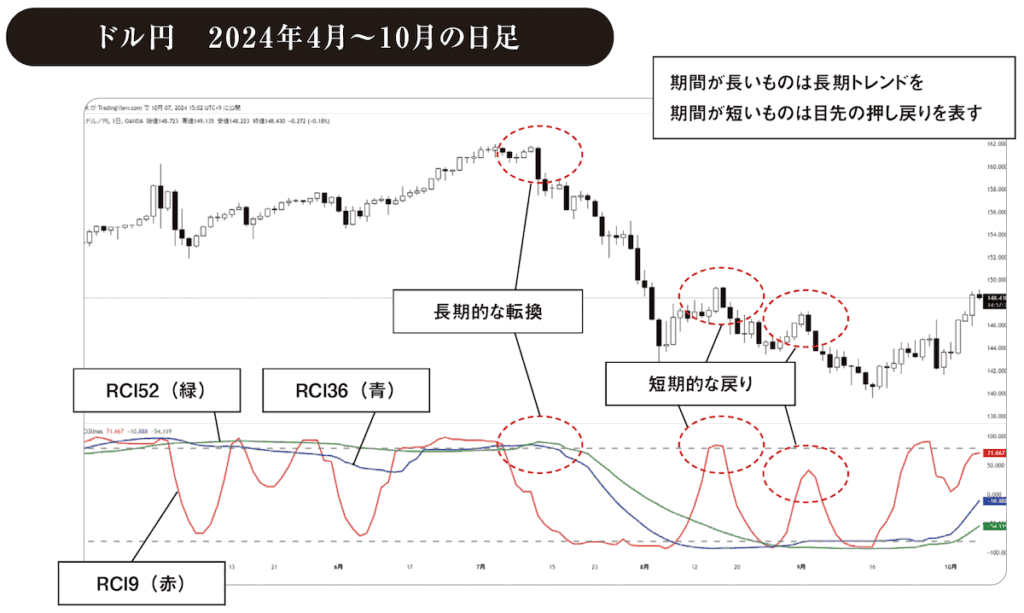

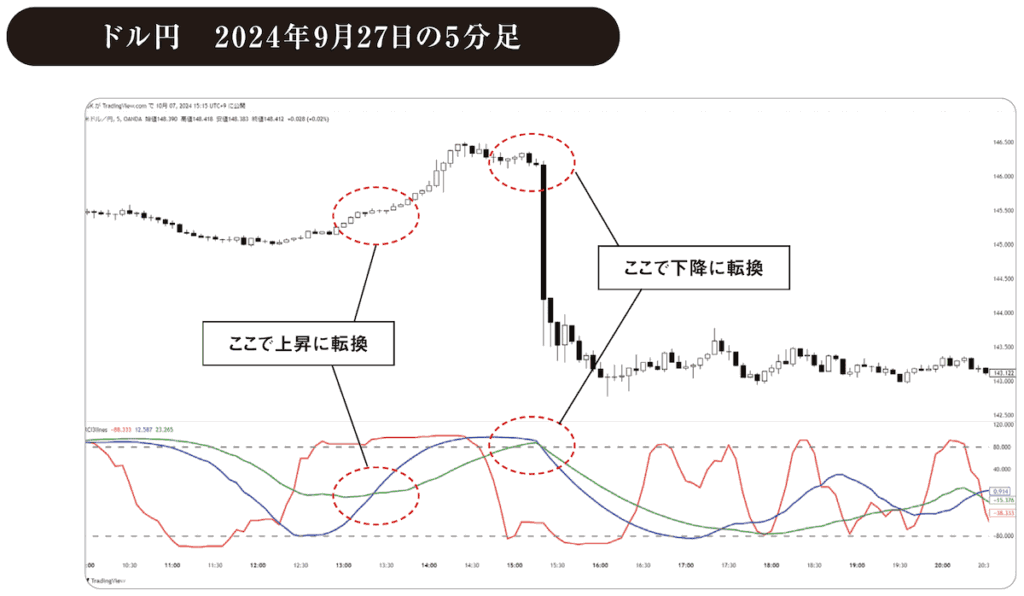

一定期間の日付(日足の場合)と価格に順位をつけ、その相関関係を-100%から+100%で表したものです。期間が長いほど長期的なトレンドを、短いほど短期的なトレンドを表します。

3本、あるいは4本といった複数の線を同時に表示するインジケーターで、幅広い活用法があります。長期線が上か下に張りついている状態で、短期線で一時的な押し目や戻りを狙うのが一般的な使い方です。また、天井圏や底値圏で、長期線が中期線を追い抜くことで、トレンドが転換したと判断する使い方もポピュラーです。

短い時間足でも、短期線と長期線のクロスがトレンド転換時に発生しやすい特徴は変わりません。自民党総裁選の暴落局面では、RCI5分足は比較的早いタイミングで長期的なトレンド転換を示唆しました。オシレーター系はトレンド系のインジケーターと組み合わせるのが定石なので、自分的にしっくりくる組み合わせを探してみましょう。

![有名運用者×次世代ホープ│異世代対談が実現!初心者から経験者まで幅広く使える自動売買の総合プラットフォームを語り尽くす![トライオートFX・Yuki・Ony]](https://forex-online.jp/wp-content/uploads/2023/10/vol7-triautofx-1-320x180.png)

![「円ドルチャート」で円高円安を直感的に理解!|TradingView魔改造マニュアル[vol.1]](https://forex-online.jp/wp-content/uploads/2024/08/vol11-tradingview-ozaki-1-320x180.jpg)

![MT5鬼コーチ[第1回]スロースタートの多機能エースMT5、取引できるのはFXだけじゃない!](https://forex-online.jp/wp-content/uploads/2024/02/vol8-mt5-column-1-320x180.png)

![【俺のテクニカル手法】ボリンジャーバンドで相場の均衡を捉える![鹿子木健]](https://forex-online.jp/wp-content/uploads/2024/05/vol9-kanakogi-trading-method-1-320x180.png)

![ダウ理論の目線とボリンジャーバンドでトレード。利益確定は値幅観測論で計算[ベーシストFX手法研究家&物理学者 Kou]](https://forex-online.jp/wp-content/uploads/2023/12/vol7-kou-1-320x180.png)

![通貨強弱を点数化・トレンド中の通貨ペアで勝負する[のぶし]](https://forex-online.jp/wp-content/uploads/2023/09/vol5-nobushi-1-320x180.png)

![【俺のテクニカル手法】MACDのダイバー・ヒドゥンダイバーが中核[ポンド戦士もちぽよ]](https://forex-online.jp/wp-content/uploads/2024/05/vol9-mochipoyo-trading-method-1-320x180.png)

![日足の高安ブレイクを待ってから、押し目を狙い撃ち[FIRE TRADER®コウスケ]](https://forex-online.jp/wp-content/uploads/2023/09/vol5-kousuke-1-320x180.jpg)

![アイネット証券[アイネットFX]](https://img.tcs-asp.net/imagesender?ac=C118566&lc=INET1&isq=25&psq=2)

![ボリンジャーバンドだけでトレンドフォローするデイトレード[あっこ]](https://forex-online.jp/wp-content/uploads/2023/11/vol6-akko-1-640x360.jpg)

![FXを資産運用に昇華させるのは資金管理と勝ちパターンの考え方![鹿子木健]](https://forex-online.jp/wp-content/uploads/2022/10/vol1-kanakogiken-1-640x360.png)

![【億トレインタビュー】成功者が多いやり方を選んだ。それがスキャルピングだった[ジュンFXさん]](https://forex-online.jp/wp-content/uploads/2023/03/vol2-jyunfx-1-320x180.jpg)

![大口機関投資家による“ストップ狩り”を逆手に取れ![村居孝美氏特別インタビュー]](https://forex-online.jp/wp-content/uploads/2025/06/vol15-muraitakayoshi-stop-hunting-trading-1-320x180.png)

![手法探し、発信者と受信者双方のリテラシー|Onyさんの微労所得実践道場[第4回]](https://forex-online.jp/wp-content/uploads/2026/01/vol16-ony-1-320x180.jpeg)

![世界中の通貨の強弱を一目で把握する|TradingView魔改造マニュアル[vol.6]](https://forex-online.jp/wp-content/uploads/2026/01/vol16-tradingview-ozaki-1-320x180.jpeg)

![海外ノマドライターの働き方[小栗健吾]](https://forex-online.jp/wp-content/uploads/2024/05/nomado-bnr-320x180.png)