吉田恒(よしだひさし)氏プロフィール

マネックス証券株式会社 チーフ・FXコンサルタント 兼 マネックス・ユニバーシティFX学長。大手の投資情報ベンダーの編集長、社長等を歴任するとともに、著名な国際金融アナリストとしても活躍。2000年ITバブル崩壊、2002年の円急落、2007年円安バブル崩壊、2016年トランプ・ラリー等マーケットの大相場予測をことごとく的中させ、話題となる。機関投資家に対するアナリストレポートを通じた情報発信はもとより、近年は一般投資家および金融機関行員向けに、金融リテラシーの向上を図るべく、「解りやすく役に立つ」事をコンセプトに精力的に講演、教育活動を行う。2019年11月より現職。書籍執筆、テレビ出演、講演等の実績も多数。

ゆかてぃん氏プロフィール

スイングトレーダー。FXを始めたのは2019年12月でFX歴3年だが、1ポジションで1,311pips、月間で3,000pips以上を獲得した実績を持つ。ラジオNIKKEIに出演する傍ら、毎週月曜日に生ライブ配信で各通貨ペアのチャート分析・予想・解説を公開中。

上手なトレーダーになるために欠かせない分析方法とは?

ゆかてぃん(以下:ゆ) はじめに、昨年9月~10月について振り返ります。日銀が為替介入をしたとき、私はロングを入れてしまい失敗しました。吉田さんが、当時どんな分析をしていたか教えてください。

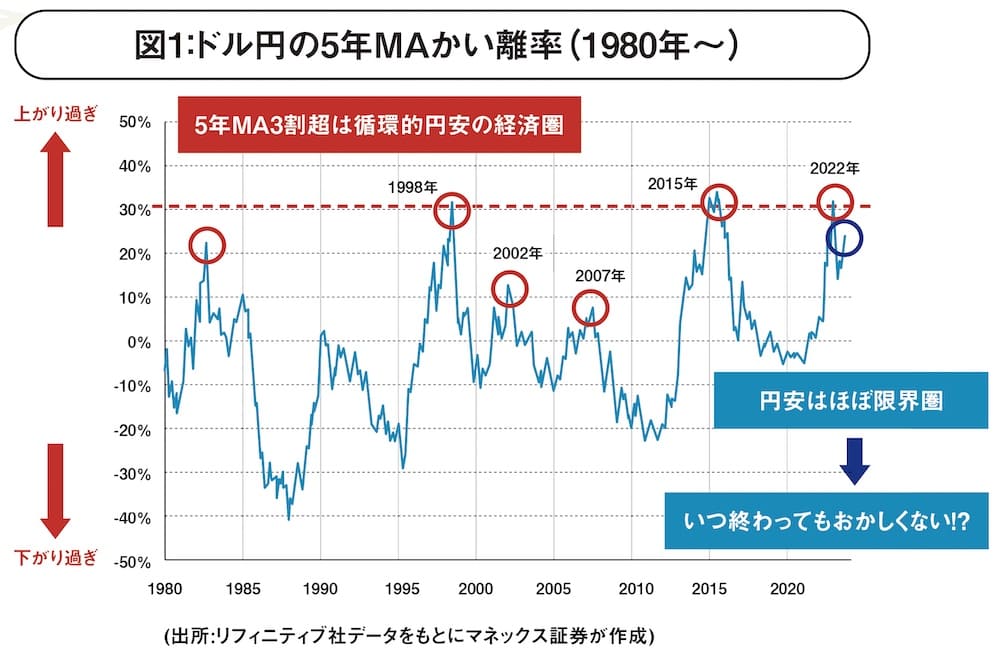

吉田恒(以下:吉田) テクニカルで分析すると、昨年10月は日銀の介入がテコになる局面でした。ドル円は5年移動平均線(以下:5年MA)から±3割の範囲内を上がったり下がったりしていて、昨年150円を上回ったときは、5年MAのプラス3割近くまで価格が上がっていたんです(図1)。

ゆ テクニカルで見ても、ドル高円安がいつ終わってもおかしくない局面だったということですね。

吉田 また、例年10月末~11月の初めは、ドル買い・ドル売り、どちらにもその年のピークを打ちやすく、年末にかけてポジション調整が入る時期というのも、トレンドが転換した理由だと思います。

ゆ 時期的なものと5年MAを知っていれば、違う結果があったかもしれません……。現在は147円台までドル高円安に戻ってきて、割高感がありますよね。

吉田 割高で警戒感を持っている人もいると思いますが、気をつけたいのは割高修正が本格化すれば下落幅が大きくなることです。資産を守る3箇条「①投資額を抑える ②ストップロスを入れる ③こまめに利益確定する」は必須条件としてください。

複数の手がかりで精度を上げる

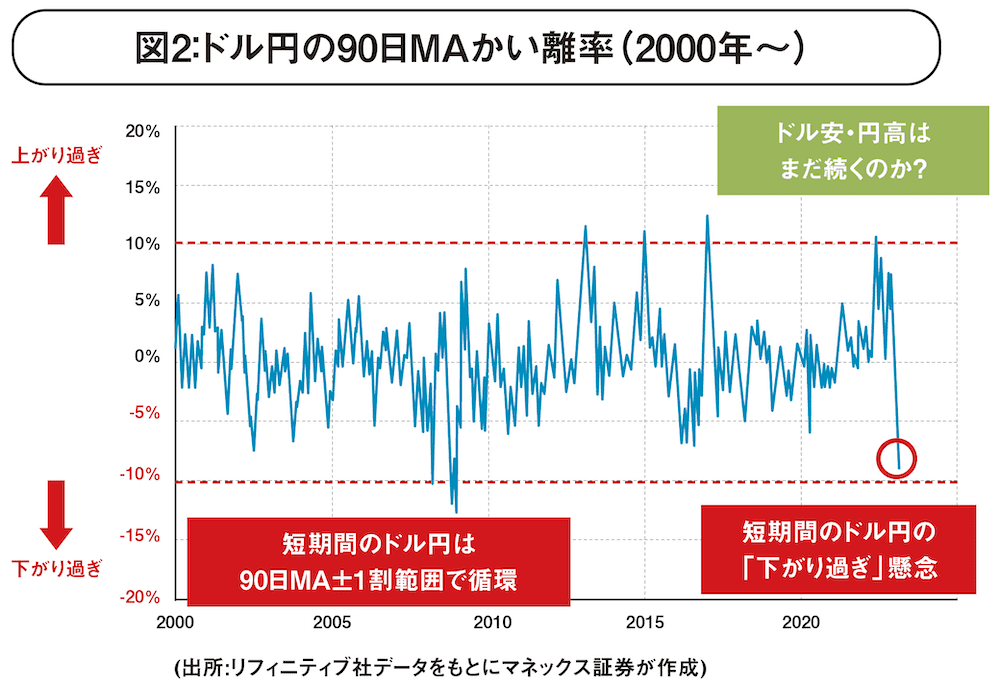

ゆ 短期間で下落幅が大きいといえば、今年1月にドル円が127円台となった相場が記憶に新しいです。

吉田 相場では、「もう止まるだろう」と思う局面で勢いがつき、さらに下がることはよくありますが、短期目線でチャート分析をするときに使う過去90日の移動平均線(以下:90日MA)のかい離率を見ると、127円台が底だと考えていました(図2)。2000年以降、ドル円相場は90日MAから±10%の範囲内を上がったり下がったりしており、今年1月の127円台は90日MAからマイナス10%付近の価格帯となっていたので、底だと考えたのです。

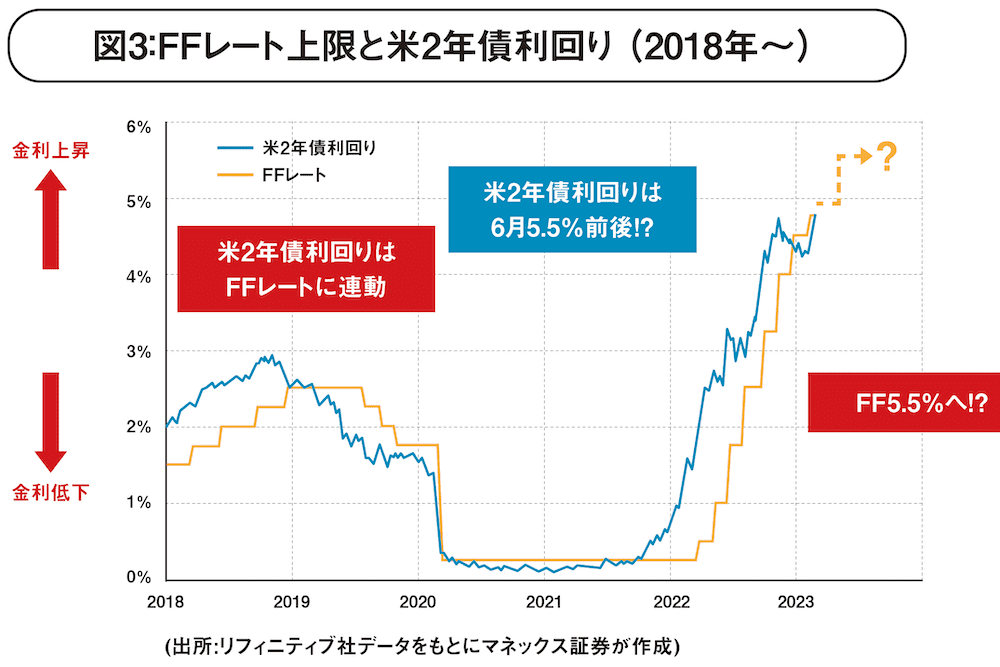

さらに図3の「FFレート上限と米2年債利回り(2018年~)」のデータも参照しました。

オレンジの折れ線が米国のFFレート(米国政策金利)、青の折れ線が米2年債利回りを示しているんですが、本来であれば、米2年債利回りは金融政策を反映して、FFレートを先取りした形で推移します。ところが、昨年12月~今年1月にかけて米2年債利回りがFFレートを下回りました。これは、先々金利が引き下げられると市場が予想したため米2年債利回りが下がったのです。この時期は為替市場も利下げを織り込んだ形になり、ドル安の動きに転じました。

しかし、株価や景気指標などのファンダメンタルズとテクニカルを総合的に考えると「本当に利下げはあるのか」と私は疑い始めたんです。

金利が下がると予想している今の市場が間違っているかもしれないということは、ドルも下がり過ぎている可能性があるということ。この考え方は90日MAからのかい離率を見た判断が間違っていないという根拠に繋がり、127円が底だと読んだ理由です。

万能のチャートはないので、今回のようにチャートを分析するときは複数の手がかりを見つけるのが鍵だと改めて感じる相場でした。

ゆ 現在は再び円安水準となっていますが、これからどのように動くと予想していますか?

吉田 アトランタ連邦準備銀行のGDP予測モデル「GDPNow」なども参考にしますが、米10年債利回りが4%以上となり、景気を悪化させる水準となっているのが気になります。4%を超えると景気減速を織り込み、金利が下がってきた今までのことを踏まえると、米国の景気は減速に向かってくる可能性が高いというシナリオができあがるんです。

また、相場は循環するもので、円安が進めばインバウンドは増え、経常黒字も増加します。すると、円高に戻ろうとする作用が強くなるはずなので、円安が行き過ぎれば、いつかは逆方向に転換するとの予想を立てられます。

ゆ そのピークがどこなのか、5年MAのかい離率などが参考になると知れたのは大きな収穫でした! テクニカルとファンダメンタルズの両方を活用して、相場を先読みできるように頑張ります。

インタビュー日◎2023年9月13日

FX PLUS(店頭外国為替証拠金取引)に関する重要事項

<リスク>FX PLUSでは、取引対象である通貨の価格の変動により元本損失が生じることがあります。また、取引金額が預託すべき証拠金の額に比して大きいため(具体的な倍率は当社ウェブサイトをよくご確認ください)、取引対象である通貨の価格の変動により、その損失の額が証拠金の額を上回る(元本超過損)ことがあります。 さらに、取引対象である通貨の金利の変動により、スワップポイントが受取りから支払いに転じることがあります。FX PLUSは、店頭取引であるため、当社・カバー先の信用状況の悪化等により元本損失が生じることがあります。FX PLUSでは、損失が一定比率以上になった場合に自動的に反対売買により決済されるロスカットルールが設けられていますが、相場の急激な変動により、元本超過損が生じることがあります。加えて、相場の急激な変動により、意図した取引ができない可能性があります。

<手数料等>FX PLUSでは、取引手数料はかかりません。当社は、通貨ペアごとにオファー価格(ASK)とビッド価格(BID)を同時に提示します。オファー価格とビッド価格には差額(スプレッド)があり、オファー価格はビッド価格よりも高くなっています。流動性の低下、相場の急激な変動により、スプレッドの幅は拡大することがあります。

<証拠金>FX PLUSでは、取引通貨の為替レートに応じた取引額に対して一定の証拠金率以上で当社が定める金額の証拠金(必要証拠金)が必要となります。一定の証拠金率とは以下のとおりです。ただし、相場の急激な変動等の事由が発生した場合には当社判断により変更することがあります。

(個人口座)原則4%(一部の通貨ペアでは8%、詳細は当社ウェブサイトをご確認ください)(法人口座)金融商品取引業等に関する内閣府令第117条第31項第1号の定める定量的計算モデルにより金融先物取引業協会が算出した通貨ペアごとの為替リスク想定比率です。ただし、金融先物取引業協会の算出した為替リスク想定比率が、当社が通貨ペアごとに定める最低証拠金率(原則1%、一部の通貨ペアでは8%、詳細は当社ウェブサイトをご確認ください)を下回る場合には、当社が通貨ペアごとに定める最低証拠金率を優先させることとします。

<その他>お取引の際は、当社ウェブサイトに掲載の「契約締結前交付書面」「リスク・手数料などの重要事項に関する説明」を必ずお読みください。

マネックス証券株式会社

金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本暗号資産取引業協会、一般社団法人 日本投資顧問業協会

![「相場の先読み」を吉田恒さんから学ぶ![聞き手◉ゆかてぃん]](https://forex-online.jp/wp-content/uploads/2023/10/vol7-monex-1.jpg)

![インヴァスト証券のトライオートはFX勢はもちろんNISA勢の次の投資先としてもすごく優秀だった![presented byインヴァスト証券]](https://forex-online.jp/wp-content/uploads/2025/04/vol15-invast-triautofx-1-640x360.png)

![マイメイトの可能性を大いに押し上げる新機能「ファンド」を使いこなす![インヴァスト証券]](https://forex-online.jp/wp-content/uploads/2023/08/vol6-maimate-1-640x360.png)

![【億トレインタビュー】成功者が多いやり方を選んだ。それがスキャルピングだった[ジュンFXさん]](https://forex-online.jp/wp-content/uploads/2023/03/vol2-jyunfx-1-640x360.jpg)

![【億トレインタビュー】成功者が多いやり方を選んだ。それがスキャルピングだった[ジュンFXさん]](https://forex-online.jp/wp-content/uploads/2023/03/vol2-jyunfx-1-320x180.jpg)

![トップトレーダー、インフルエンサーが「今のFXの勝ち方」を自由自在にディスカッション|Trader's Roundtable 外国為替vol.13[presented byインヴァスト証券]](https://forex-online.jp/wp-content/uploads/2024/10/vol13-invast-triautofx-1-320x180.png)

![松崎美子のFXロンドン部[第7回]〜欧州から見た政治・経済・金融政策の急所〜](https://forex-online.jp/wp-content/uploads/2025/04/vol15-matsuzaki-londonfx-1-320x180.png)

![Iolite(アイオライト)編集長コラム[八木紀彰]](https://forex-online.jp/wp-content/uploads/2023/02/crypto-asset-bnr-320x180.jpg)