弊社は日本で唯一のFX専門の会計事務所として毎年非常にたくさんの投資家様の申告のご依頼やご相談をいただいておりますので、さまざまな投資家の方と接する機会がありますが、中には正しい情報をご存じでなく、確定申告について思い違いをしてしまい、結果として損をしてしまうケースも少なくありません。

そこで今回は基本的な確定申告のお話と、税金で損をしないためのポイントについて見ていきましょう。

※雑誌『外国為替vol.9』(2024年2月21日発売)より転載した記事です。

堀龍市氏プロフィール

ほりりゅういち。FX専門会計会社「日本FX会計株式会社」の代表税理士として、全国の有名投資家らの税務顧問も担当。節税や税務調査対応のスキルが口コミで広がり、北海道から沖縄まで顧客実績があり、電話やメールだけでなくリモートでの無料相談も行っている。

確定申告が必要な人とは?

1年間の所得(FX以外にも所得のある方は、それら全て)の合計額が、全ての所得控除の合計額を超える場合には、原則として確定申告が必要になり、その所得の最低ラインは基礎控除の48万円です。

給与所得者(サラリーマン等)で、既に税金を徴収されている給与所得以外に所得が生じた人(一定の場合を除く)や、個人事業をしている人は確定申告が必要になります。

雑所得20万円以下は申告不要?

よく「雑所得20万円以下は申告不要」と書かれているのを見かけることがありますが、この規定は全ての方に当てはまるわけではなく、「給与所得者の方で、年末調整のみで納税が完了する方」に限られた特例です。

例えば、給与所得でも2か所以上から受け取っている、医療費やふるさと納税で控除を受ける、といった内容でそもそも確定申告が必要な場合は、たとえFXの所得が20万円以下であっても申告する義務があります。

確定申告の基本的な流れ

大きく分けると四つあります。

①FXの収支を計算する

②申告書を作成して税額を計算する

③申告書を提出する

④納税する

最初の収支計算を間違えてしまうと、税額や提出する申告書類も変わってしまうので注意が必要です。

国内と海外で税金の計算が変わる?

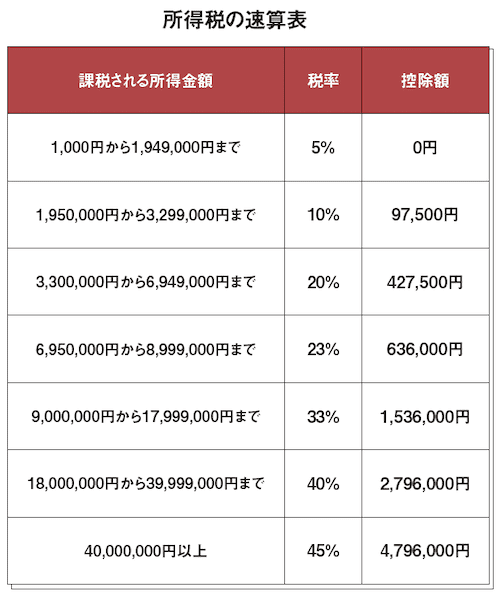

FXは国内FX(日本の金融庁に登録している業者)の場合、雑所得の「分離課税」に該当し、一律20.315%(住民税や復興特別所得税を含む)の税率で計算しますが、海外FXは雑所得でも「総合課税」に該当しますので、他の総合課税に該当する所得(例:給与所得や暗号資産など)と合算して税率が決まり、その税率は最大で55%(住民税10%含む)になります。

足すけど引けないものがある?

総合課税の所得は合算した所得の額で税率が決まるのですが、実は計算上「利益は足して計算するのに損失は引けない」というケースがあります。

海外FXが該当する総合課税の雑所得は、実際には損失が出ていても税金の計算上は「0」として扱いますので、他の所得と海外FXのマイナスが相殺されることはありません。

例えば、お給料の500万円と海外FXの利益100万円は合算して600万円として計算しますが、給与所得500万円から海外FXのマイナス100万円を差し引いて400万円にすることはできません。

国内FXの損失は申告しないと損をする?

国内FXで損失が出た場合、確定申告することで3年間繰り越すことができます。

損失を繰り越すと、翌年以降の国内FXの利益と相殺することができますが、損失は自動的に繰り越されるわけではありませんので、忘れずに申告することが重要です。

出金しなければ税金がかからない?

FXの利益が確定するタイミングは「決済したとき」ですので、「証券会社の口座から資金を移動させなければ税金がかからない」というのは誤りです。

税金の計算をする上で、口座から出金(現金化)したかどうかは全く関係がありませんので、利確したごとの損益の合計を所得として申告することになります。

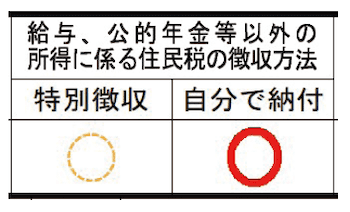

会社にバレたくないときは?

会社にバレる最大の原因は「住民税」ですので、確定申告のときにあらかじめ住民税を別々に請求してもらうよう手続きをしておくと良いでしょう。

確定申告の際に住民税の項目で「自分で納付」を選択すると給与以外の所得にかかる住民税だけ直接自分に納付書が届くようになりますので、会社にはバレにくくなります。

FXへのインボイス制度や電子帳簿保存法の影響は?

インボイス制度は「消費税の仕入税額控除」に関するルールのことで、FX取引や暗号資産取引(暗号資産の貸付における利用料を除く)には消費税は課税されないため、暗号資産の貸付を行っていなければ特に影響はありません。

また電子帳簿保存法は「事業者」が対象となりますので、事業者に該当しない方は対応する義務はありません。

詐欺や出金停止は税務上の損失ではない?

いわゆる「詐欺」や「出金停止」に関しては、損をしたので利益と相殺させてしまいたいと考えられるかと思いますが、例えば詐欺はFXのトレードによる損失ではありませんので税金の計算上FXの利益と相殺させることはできません。

また、出金停止は今後も出金を請求できる権利がまだある間は損失として確定しません。

例えば裁判所などで法的手続きが完了して、支払いが行われないことが確定して初めてその年の損失として確定します。

雑所得の経費計上がなくなる?

今まで弊社では、FXの節税対策として「いかに適切に経費を計上するか」がポイントとお話ししてきましたが、令和4年に税法の通達の改正があり、雑所得の経費計上についてルールが変わりました。

経費計上が難しくなった理由

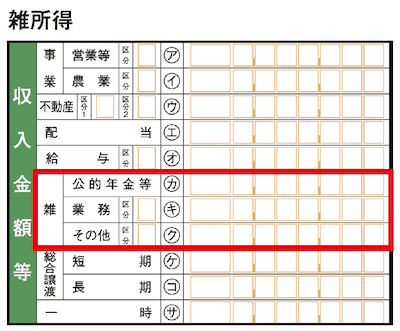

一般的にFXや暗号資産は個人の所得の区分の中でも雑所得に該当するのですが、その雑所得は、昔は一つの区分でした。この一つの区分だった雑所得が「年金」と「その他」に分かれ、現在はさらに「年金」と「業務」と「その他」の三つに分かれています。

その「業務」というのは、「営利目的で行っているが事業所得には該当しない程度の所得」のことで、こういった所得が元々は「その他」と一緒に扱われていたため、販売管理費(通信費や光熱費など)に該当する部分については直接要した費用として経費に認められるであろうと考えられてきました。

それがまとめて「その他」として扱われてきた中から「業務」が分かれ、その業務の経費計上のルールの一つに帳簿の保存を行うことが義務付けられるということが令和4年から明記され、帳簿に記帳していないものについては経費として扱われないことになりました。

雑所得で経費計上が現実的ではない理由

それでは経費として計上するには「帳簿をつけて業務として申告すれば良いのでは?」と考える方もおられますが、もし仮に個人で行うFXや暗号資産の取引が業務に該当するとしても、帳簿の作成が必須ですので、一般的な商売をしているのと同じような対応が必要になります。

ご自身で帳簿作成等を行うことに自信のある方でなければ、税理士に依頼することになるでしょうから、その分の費用(一般的に年間で数十万円)が手元から出ていきます。

税理士費用はそもそも「所得を得るために必要」ではなく、「得た所得を申告するために必要」なものですので雑所得の経費にはなりませんし、仮に20万円分の経費を計上したいと思っても、経費計上のためだけにそれ以上のお金を使っていては本末転倒です。

結果として無理に経費計上しない方が手元にお金が残ることになりますので、弊社では現実的ではないと思っています。

そもそもFXは業務に該当するのか?

個人で行うFX取引が業務に該当するかどうかについては、過去の裁判で「先物取引は事業に該当しない」と判決が下されています。

さらに「事業とは性質が異なるもの」であると判断されていることから見ても、FX取引も同様に業務に該当するとは考えにくいと言わざるを得ないでしょう。

経費計上している人は要注意!

おそらくこのような情報を知らずに経費計上して申告してまった方も多いと思いますが、最近あった税務調査で、経費の部分はほぼ全面否認に近いくらい厳しい対応だという情報も入ってきていることを考えると、調査での否認リスクは相当なものかと思います。

方法としては計上して申告書を提出することは可能ですが、後から税務調査になり遡って経費を否認された場合、本来かかったはずの税金に加えてペナルティまでかかることになり、余計な税金を納めることになりかねません。

もう既に経費計上して申告してしまった場合、自主的に修正申告をして、不足分の税金を納付すれば、延滞税はかかっても過少申告加算税はかかりませんので、該当する方は税務署からお尋ねが来る前に対応されることをお勧めします。

税理士なら全員が把握しているわけではない!

同じ税理士の資格を持っていても、私の得意分野が投資に関する税金であるように、不動産の税金が得意な税理士もいれば、飲食店の税金が得意な税理士もいます。また今回掘り下げて書かせていただいた雑所得は、個人の税金の中でも他のどの所得の区分にも当てはまらなかった所得が該当する区分ですので、いわゆる大きな木の枝葉の端の端である雑所得の通達の改正について、そこまで掘り下げて検討していない可能性の方が高いと言えます。

税理士に依頼する場合は、そういった自分が申告する所得の分野に詳しいかどうか尋ねてみるのも一つかと思います。

![2023年分の確定申告と税金で損をしないために必要な知識[堀龍市 日本FX会計株式会社]](https://forex-online.jp/wp-content/uploads/2024/05/vol9-fx-kakuteishinkoku-1.png)

![投資を税法の観点から見るとこうなる!金融商品の税金と確定申告[堀龍市]](https://forex-online.jp/wp-content/uploads/2023/06/vol4-horiryuichi-1-320x180.png)

![税制から見る海外FXの問題点と法人化のポイント[堀龍市]](https://forex-online.jp/wp-content/uploads/2023/01/vol2-horiryuichi-1-320x180.jpg)

![アイネット証券[アイネットFX]](https://img.tcs-asp.net/imagesender?ac=C118566&lc=INET1&isq=25&psq=2)

![【億トレインタビュー】成功者が多いやり方を選んだ。それがスキャルピングだった[ジュンFXさん]](https://forex-online.jp/wp-content/uploads/2023/03/vol2-jyunfx-1-320x180.jpg)

![大口機関投資家による“ストップ狩り”を逆手に取れ![村居孝美氏特別インタビュー]](https://forex-online.jp/wp-content/uploads/2025/06/vol15-muraitakayoshi-stop-hunting-trading-1-320x180.png)

![女優/投資家 陽和ななみが読み解く相場の世界[第1回]](https://forex-online.jp/wp-content/uploads/2025/01/vol13-hiwananami-1-320x180.png)

![罫線のほそ道〜テクニカル分析の達人、平野朋之が教える即戦力トレードアイデア〜[第4回]](https://forex-online.jp/wp-content/uploads/2026/01/vol16-hiranotomoyuki-1-320x180.jpeg)

![アンティークコインのきほん[ゆったり為替]](https://forex-online.jp/wp-content/uploads/2023/01/antiquecoin-invest-bnr-320x180.jpg)