まずは6月1週目の振り返りからです。

世界はインフレ率の高騰を抑制すべく金利を上げ続けてきましたが、各国その効果がてきめんにあらわれ、インフレ率低下のデータが出てきました。

金利を下げる段階に直面しつつあり今後の課題はコレに集中してきています。日本だけが世界から取り残され真逆の動きをしてきたわけですが、この状況も少し変化が起きています。

そんな中コンセンサス通りとはいえG7で先陣切って利下げしてきたのがBOCカナダ中銀でした。

■6月5日(水)22:45発表

5.00→4.75 となる0.25bp利下げ。

続いたのがECB欧州中銀。

■6月6日(木)21:15発表

4.50→4.25となる0.25bp利下げ。

インフレ率は目標の2%にまで下げているわけではありませんがデータ上では良い結果が続いており、インフレ圧力は徐々に低下していると判断したようです。ラガルドECB総裁や連銀総裁は当然データ次第としており、どんどん利下げをしていくとはしていません。

しかし、賃金も高い伸び率にあり2025年10月~12月には2%に到達できそうな見通しまで発言していました。相場の反応はユーロが急激に買われたりと真逆の動きもありましたが、スグに戻して持続性のない値動きでした。

そして週末の6月7日(金)21:30~「米国雇用統計」。予想と結果は次のとおりでした。

■非農業部門雇用者数

予想:+18.5万人

結果:+27.2万人

■失業率

予想:3.9%

結果:4.0%

■平均時給

予想:0.3%

結果:0.4%

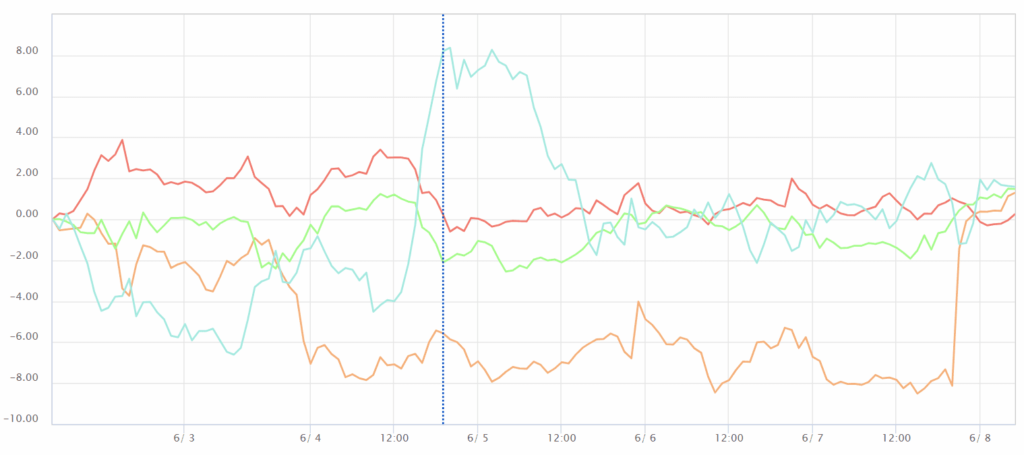

失業率が少し悪い結果となったものの雇用も賃金も相変わらず強い結果に。米雇用統計が発表されたスグの通貨強弱は“ドル買いフル加速”でした。

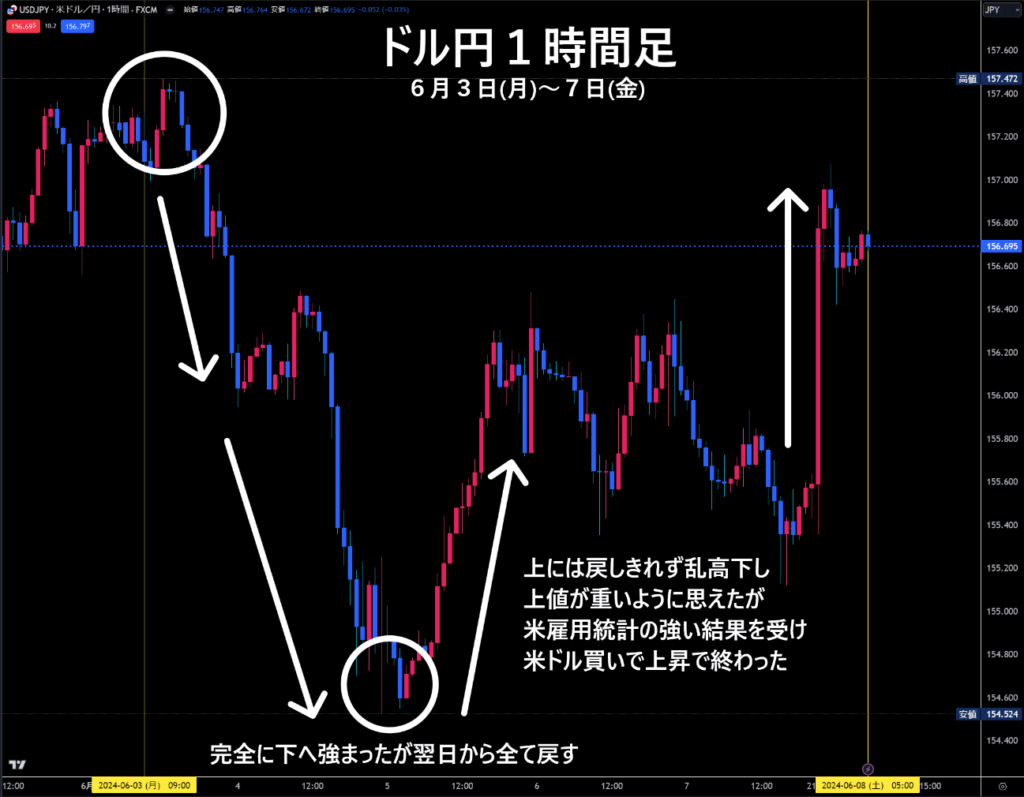

1週目のドル円は下落しっかりで下へ押す感じと思われましたが、翌日から全て戻してしまい、それからはISM景況感指数が製造業と非製造業でまったく真逆の指標結果となったのもあり乱高下を繰り返す動きとなりました。

それでも上値は重く抜けにくい印象でしたが米雇用統計の結果が強く、米ドル買いにより大きく上に急伸して終わりました。6月3日(月)の開始レートまでは届いていないものの、目先はこのレート辺りか、先日の最安値を目指して再び下落するかが次の注目ポイントでしょう。

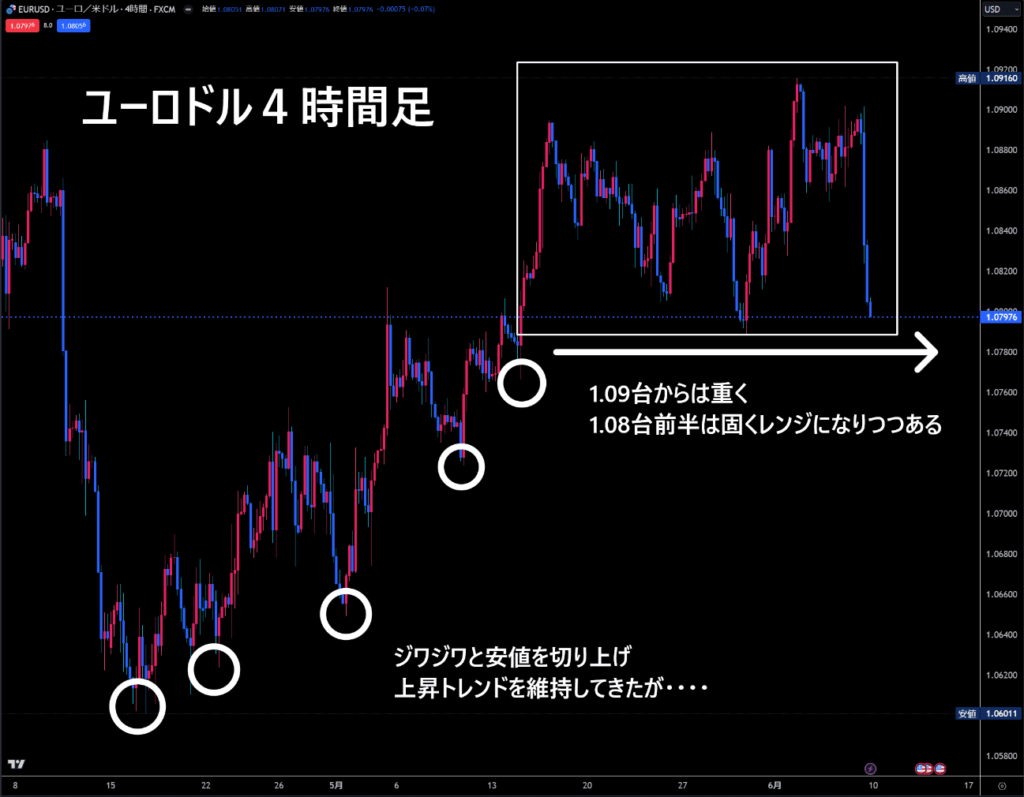

ユーロドルはジワジワと上昇トレンドをキープしつつも1.09台からは急激に重く失速。強く反発するシーンも多いのですが最大で1円ほど。1.08台を割れるかどうか程度で底堅いといえます。

いずれにせよ米雇用統計の強いドル買いで一気に下へ戻されましたがレンジ下限で止まり終わった感じです。今回は米ドルで動いた相場だったので翌週からもドル主体で動くかに注目でしょう。

1週間の通貨強弱を見ても印象的なのはダラダラと売られ気味だった米ドルの急激な買戻しですね。どっちが本物の強弱となるかが見物でしょう!

6月2週目となる6月10日(月)からの注目すべき材料などは以下のとおり。

■6月10日(月)

ゴト日・オーストラリア休場

■6月12日(水)

15:00~英国GDP・貿易収支・鉱工業生産指数・製造業生産高

21:30~米国消費者物価指数CPI

27:00~米国FRB政策金利発表FOMC

27:30~パウエルFRB議長の定例記者会見

■6月13日(木)

21:30~米国生産者物価指数PPI・新規失業保険申請件数

■6月14日(金)

メジャーSQ

時間未定~BOJ日銀金融政策決定会合

15:30~植田日銀総裁の定例記者会見

23:00~米国ミシガン大学消費者信頼感指数

6月2週目も超重要指標となる材料が多くなっていますので参考にしてみてください!

※6月アノマリーの記事も参考にしてください。

![アイネット証券[アイネットFX]](https://img.tcs-asp.net/imagesender?ac=C118566&lc=INET1&isq=25&psq=2)

![大きなトレンドを一目で把握する|TradingView魔改造マニュアル[vol.5]](https://forex-online.jp/wp-content/uploads/2025/04/vol15-tradingview-ozaki-1-640x360.png)

![アンティークコインのきほん[ゆったり為替]](https://forex-online.jp/wp-content/uploads/2023/01/antiquecoin-invest-bnr-640x360.jpg)

![大口機関投資家による“ストップ狩り”を逆手に取れ![村居孝美氏特別インタビュー]](https://forex-online.jp/wp-content/uploads/2025/06/vol15-muraitakayoshi-stop-hunting-trading-1-320x180.png)

![【億トレインタビュー】成功者が多いやり方を選んだ。それがスキャルピングだった[ジュンFXさん]](https://forex-online.jp/wp-content/uploads/2023/03/vol2-jyunfx-1-320x180.jpg)

![世界中の通貨の強弱を一目で把握する|TradingView魔改造マニュアル[vol.6]](https://forex-online.jp/wp-content/uploads/2026/01/vol16-tradingview-ozaki-1-320x180.jpeg)

![海外ノマドライターの働き方[小栗健吾]](https://forex-online.jp/wp-content/uploads/2024/05/nomado-bnr-320x180.png)

![女優/投資家 陽和ななみが読み解く相場の世界[第1回]](https://forex-online.jp/wp-content/uploads/2025/01/vol13-hiwananami-1-320x180.png)